Minter 2: On-Chain Automated Market Maker with Order Book

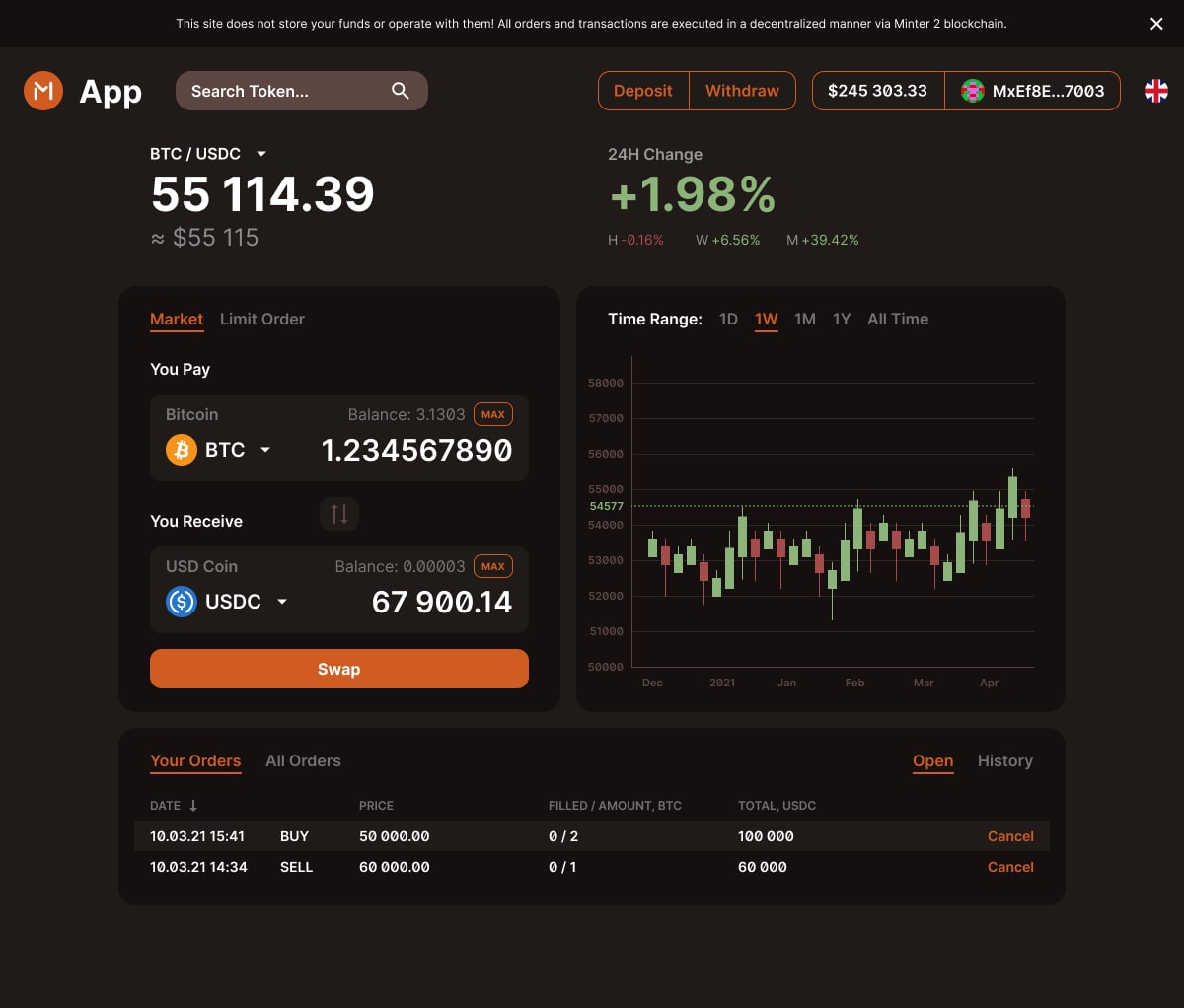

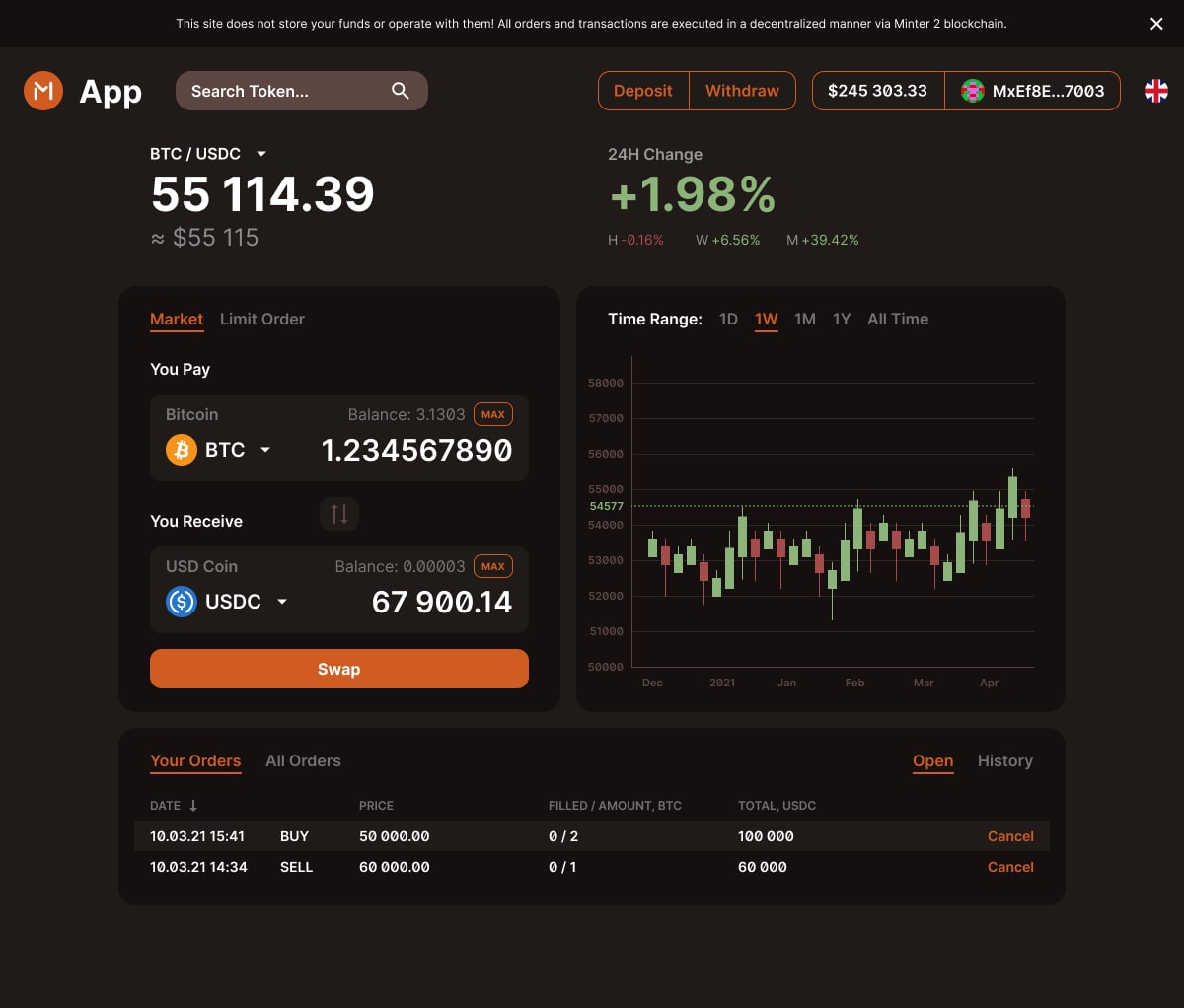

TL;DR: Minter 2 представляет революцию в DeFi-протоколах — On-Chain AMM with Order Book (AMMOB).

Трейдеры смогут создавать ордера с фиксированной ценой в AMM-пулах ликвидности, не отказываясь от преимуществ этих пулов. AMMOB подходят для обмена стейблкоинов, например USDT на USDC: появляется возможность поставить ордер на $1,000,000 покупку USDT за USDC на 1% дешевле рынка и продавать на 1% дороже. AMMOB обладают лучшей ликвидностью по сравнению с традиционными AMM пулами: кривая цены на определенных отрезках становится горизонтальной прямой.

Комиссии блокчейна (уходят валидаторам и делегаторам): $0.08 за выставление ордера, 0.01$ за отмену. Дополнительно 0.2% от исполненного объема уходит в пул ликвидности (провайдерам ликвидности). Комиссии можно платить в любом токене сети.

Automated Market Maker — плюсы и минусы

Изначально алгоритм Automated Market Maker (AMM) был предложен Виталиком Бутериным 3 октября 2016 года. Теперь он используется в крупнейших DeFi проектах — например, в Uniswap ($5 млрд ликвидности, $1 млрд ежедневных торгов).

AMM уникален тем, что не использует книгу заявок для определения стоимости актива. В традиционных крипто-биржах цена определяется спросом и предложением, где самая высокая цена — это та, за которую кто-то готов приобрести, и самая низкая цена — та, за которую кто-то готов продать.

Вместо этого AMM использует один пул с двумя токенами внутри. При обмене одного токена на другой, продаваемый токен отправляется в пул, а покупаемый возвращается пользователю. В результате трейдеру не нужно ждать контрагента для обмена или беспокоиться об указании цены. Поскольку любой может перечислить токен, и пользователям не нужно думать о сопоставлении с кем-либо, мы легко избегаем проблемы обеспечения начальной ликвидности.

Сумма, которая возвращается после обмена, основана на формуле автоматического маркет-мейкера. График ниже помогает проиллюстрировать, как работает эта формула. По сути, сумма, которую вам возвращают, зависит от соотношения эфира и токена в пуле. Независимо от объема, пользователь гарантированно выполнит свою сделку, потому что, чем больше актива вы добавляете в одну сторону пула, тем далее по кривой он продвигает вас к другому активу. Это означает, что чем больше заявка по отношению к пулу, тем менее выгодную цену вы получите.

Существенным минусом AMM является отсутствие возможности выставлять лимитные ордера. Это приводит к следующим проблемам:

- Трейдеры не могут купить или продать токены по заранее указанной цене, единственная возможность произвести обмен — “по рынку”.

- AMM пулы не подходят для обмена стейблкоинов, например USDT на USDC. Курс обмена является плавающим и высока вероятность получить невыгодный курс для больших объемов сделок.

- Ограничивается ликвидность на низком спреде.

On-Chain AMM with Order Book

AMM with Order Book (AMMOB)— это следующий шаг развития DeFi-протоколов. К обычным AMM пулам добавляется возможность размещения заявок на покупку и продажу по фиксированной цене.

AMMOB решает сразу все описанные проблемы:

- Трейдеры могут купить или продать токены по фиксированной цене, не отказываясь от преимуществ ликвидности AMM пулов.

- AMMOB пулы подходят для обмена стейблкоинов, например USDT на USDC: появляется возможность поставить ордер на $1,000,000 покупку USDT за USDC на 1% дешевле рынка и продавать на 1% дороже.

- AMMOB обладают лучшей ликвидностью по сравнению с традиционными AMM пулами: кривая цены на определенных отрезках становится горизонтальной прямой.

Пример:

- Цена BTC находится на отметке $50,000

- Покупатель ставит заявку на покупку BTC по $49,000

- Продавец хочет продать 10 BTC

- Часть суммы продается по обычному алгоритму AMM

- Как только цена в пуле доходит до ордера — идет продажа по фиксированной цене ордера

- Если после выкупа ордера остается неисполненный объем — продолжается продажа по алгоритму AMM

Комиссия за любой обмен остается прежней — 0.2%. Провайдеры ликвидности пула получают этот процент независимо от того, происходит покупка с использованием их средств, или через лимитные ордера. Это создает дополнительный доход для провайдеров и, тем самым, увеличивает привлекательность предоставления ликвидности.

Комиссии AMMOB:

- $0.08 за выставление ордера

- $0.01 за отмену ордера

- $0.03 за выполнение рыночного ордера

- 0.2% от исполненного объема уходит в пул ликвидности

Ограничения:

- Минимальный размер ордера — 10$

Minter Hub

Minter Hub — это децентрализованный мост, соединяющий Minter, Ethereum и Binance Smart Chain. С помощью него в Minter 2 можно будет хранить, переводить и обменивать большинство популярных цифровых активов (например: BTC, ETH, USDC).

Подробнее про Minter Hub: https://daniillashin.medium.com/minter-hub-a923678d9b38

Возможности Minter 2 + Minter Hub

В чем отличие автоматизированных маркет-мейкеров, дающих удобство обмена токенов в блокчейнах, например, Uniswap или PanCake, от встроенного в Minter 2? Прежде всего, это его превосходство в скорости (финальные блоки по 5 секунд), стоимости комиссий ($0.03 за трейд), пропускной способности (сотни обменов в секунду). Но это лишь часть реализованных сегодня возможностей, потому что АММ в Minter 2 может быть интегрирован в реально важные процессы еще более эффективными методами, например, комиссии будут установлены в понятных всем долларах, а платить их можно будет любым токеном.

Система станет еще круче, когда в нее на уровне ядра внедрятся ордер-буки, то есть возможность устанавливать конкретные цены и объемы, которые вы хотите продать и купить. Если в других блокчейнах для таких задач нужны отдельные смарт-контракты или Layer 2 решения, что приводит к замедлению скорости и увеличению комиссий, то в Minter 2 это все не просто уже подготовлено и тестируется, но еще и может быть улучшено. Например, ускорением блоков, снижением цен, новыми формулами обмена и так далее.

Важнейшим же элементом экономики становится то, что зарабатывать на трейдах будут держатели (стейкеры) BIP. То есть все доходы от торговой пойдут сообществу. И что особенно интересно, это конвертация в BIP всех монет и токенов при оплате комиссий за любые операции, то есть за постоянный растущий спрос на BIP.

Minter 2 соединяется с ведущими блокчейнами в секторе DeFi — Ethereum и Binance Smart Chain — чтобы забрать из них топовые криптовалюты, токены и цифровые активы, предоставив не просто лучшие, а уникальные условия для торгов. 90% рынка DeFi сегодня — это именно торги, и мы в них станем самыми выгодными как для трейдеров, так и держателей BIP. С высокой долей вероятности никто никогда не сможет повторить наше предложение на рынке, потому что только мы с самого начала, с 2017-го года, фокусируемся на свободной обменности (ликвидности) токенов. Пока все изобретали швейцарские ножи, которые могут делать многое, но плохо и дорого, мы улучшали свой автомат Калашникова с одной конкретной целью: делать тысячи трейдов в секунду без единого сбоя.

Minter App в своей работе будет использовать сразу три блокчейна — Minter 2, Ethereum и Binance Smart Chain — выбирая лучшие возможности, в том числе по стоимости, в каждом из них. Например, если для обмена крупной суммы лучше обратиться в PanCake-пулы BSC, транзакция будет произведена децентрализовано там.

Это все станет возможным благодаря Minter Hub, который соединяет все блокчейны. Комиссия за переводы между ними составит 1%, и снизить ее можно будет путем владения токеном HUB на одном из адресов. Ранее 50 000 HUB были розданы за различные достижения членам сообщества Minter, именно для того, чтобы они могли получить максимально выгодные условия от всех сервисов Minter. Предполагаемый объем токенов для участия составляет 1–256 HUB.

Сегодня HUB торгуется в Uniswap-пуле и DeFi-боте, стоит более $25.

Математика сделок

Чтобы вычислить необходимое количество токенов, которое приведет к исполнению лимитного ордера воспользуемся вычислениями:

Есть пул BIP/USDT с ликвидностью 440 и 110 токенов, и с ценой 1 BIP = 0.25 USDT. Лимитный ордер на продажу BIP выставляется на цену 0.5 USDT (в данный момент нам не важно какой объем ордера). Нам нужно рассчитать количество BIP, которое требуется купить для достижения цены 0.5. То есть ищем количество T_0.

Для начала, найдем количество USDT, которое придется потратить, пополнив ими пул:

То есть, количество токенов USDT в пуле теперь:

Зная константу (Q_0 * Q_1), вычисляем количество BIP, которое останется в пуле:

То есть из пула нужно забрать столько BIP:

Проверка нужной цены:

Полная формула нахождения количества токенов BIP, которые достигают нужную цену:

Проверка: